2023年も3月になりました。今年はあと5/6ですね

いつも通り半月の相場を観察し、今後どうすべきか考えてみようと思います

前回の記事はこちらです。相場は好調ですが金利も上がり怪しい雰囲気が出てました

今回も以下のETF動向を伺ってみました

ETFは全体の動向を掴むには最適かと思われます

VTI

VOO

VT

QQQ

ARKK

HDV

SPYD

IWM

結果としては

総下げ。強セクター特になし

金利も久しぶりに4%をつける

インフレ再燃懸念加速。FRBのターミナルレート上昇を織り込む

ドル高はなお進行中

といった感じですね

前回の記事で債権か株価どちらかがおかしく歪みが矯正されると述べてましたが

結果としては株価の歪みが修正された形になりました

VTIは-4.29%

VTIは-4.29%でした

特に良いことはなく淡々と下がっていった感じです

テクニカル的には結構重要な局面でして

12月サポートラインの$205を切って持ちこたえている状態です

ここを跳ね返せれば底値のサポートが出来上がりますし

底抜ければまた弱気に逆戻りかもしれません

今すぐに買える状態ではないですが

また$200に戻るかどうかは注目しておいたほうがいいですね

VOOは-4.30%

こちらはS&P500です。いつもVTIと同じ動きです

VTIの構成の大半がVOOなので数字としてはほぼVTIと同じです

GAAMで15%くらいですかね

今回はVTIとほぼ同じでした

この半月は大型小型関係なく売られていった感触があります

1月からずっと小型のほうが数字が良い状態なので今年で見るとあまり強くないETFのうちの一つですね

1年で見ると$375を切ってしまい、その抵抗線を下に持つか上に持つかといった境目になっています

VTは-3.8%

VTは全世界株式を対象としているETFです

日本も一応対象になっていますね

ただ、大半はVTIなので大体はVTIと同じ動きになります

特徴としてはVTIを少しマイルドにした感じ、ですね

上がるのも下がるのも幅が小さいです

今回はその例に従い小さい下げでした

主に米国でのインフレ加速と金利上昇による株安だったため

VTは比較的傷が小さい形でしたね

長期で見ると以下です

こちらはぎりぎりまだ$90をサポートとしてギリギリ力を保っている状態です

チャートだけで考えればVTの方が顔色は良いですね

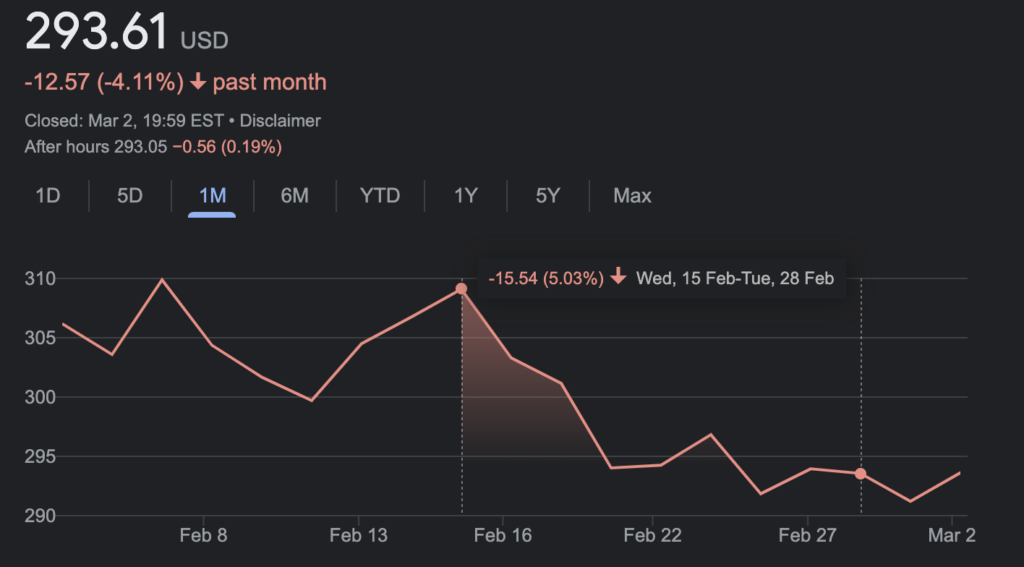

QQQは-5.03%

QQQはナスダック100に連動します。ハイテク株メインのETFです

構成銘柄はこちらを参考に、Apple,Microsoft, Amazon, NVDIA, Tesla, Google... で40%くらいです

ただ最近はAAPLとMSFTで25%くらいですね

GAFAMでバランス良かった時代と比べて大分偏ってきました。

一方Zoom, U, CrowdStrikeのようなハイテクグロース株は含まれていません

最近だとペプシコも上位銘柄として存在感を出してきましたね

METAは影が薄いです

上がる時はVTIなどと比べて極端に上がることで知られています

一方で下がる時は大きく下がる銘柄です

今回はその例に沿って大きな下落でした

こちらも、前回の高値に食い込んでいる形ですね

あまり今買う気は起きないです

これらを見てみると今買わなくてはいけないならVTですかね、、

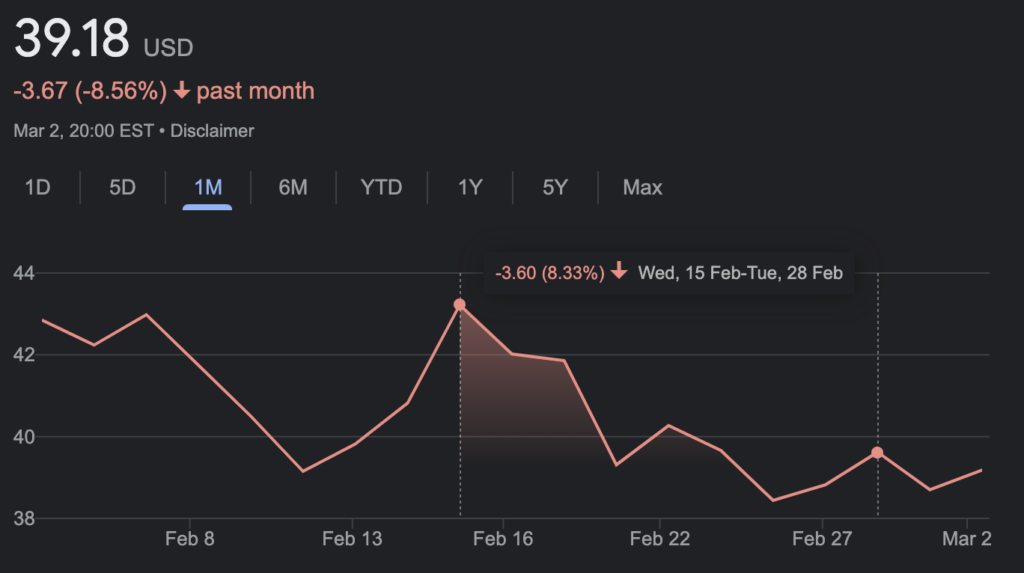

ARKKは-8.33%

ARKKは破壊的技術、すなわちイノベーティブなテック企業に投資するETFです

最近の構成銘柄はこちらからも確認できますが

EXAS ZM TSLA ROKU SQ PATH SHOPなどなどです

またハイテク系が割合多くなってきました

上がるときは極端に上がり下がるときは極端に下る

そんな躁鬱のようなETFです

今回は極端な下げですね

ARKK自体は全体的なチャートで見ると、あまり面白くなく

下がりきった後のレンジをダラダラしているイメージです

一応こちらも$40位の底値サポートがあったのですが

それを下に抜いていしまった形でしてあまり状況は良くないですね

HDVは-3.76%

HDVは下落継続しました

本ETFはディフェンシブなものが多く

それ故上昇も下降も幅が小さいのが特徴です

HDVの最近の構成銘柄はこちらからも確認できますが

XOM, CVX, VZ, ABBV, MRK, PFE, PM, MRK,PXDなどです

ちょっと前まではエネルギーが20%くらいでしたが

その比率は15%くらいまで下がってきました

この方がまだ健全かと思います

直近一年のチャートは以下です

他のETFと違って1月くらいからずっとイマイチですね

$100を切ると買っても悪くない状態になってくるかなとは思います

ただ高値が切り下がってきて滑った状態なので

少しずつちびちびと買っていくのが良いでしょう

今後も動きを見ていく必要はありそうです

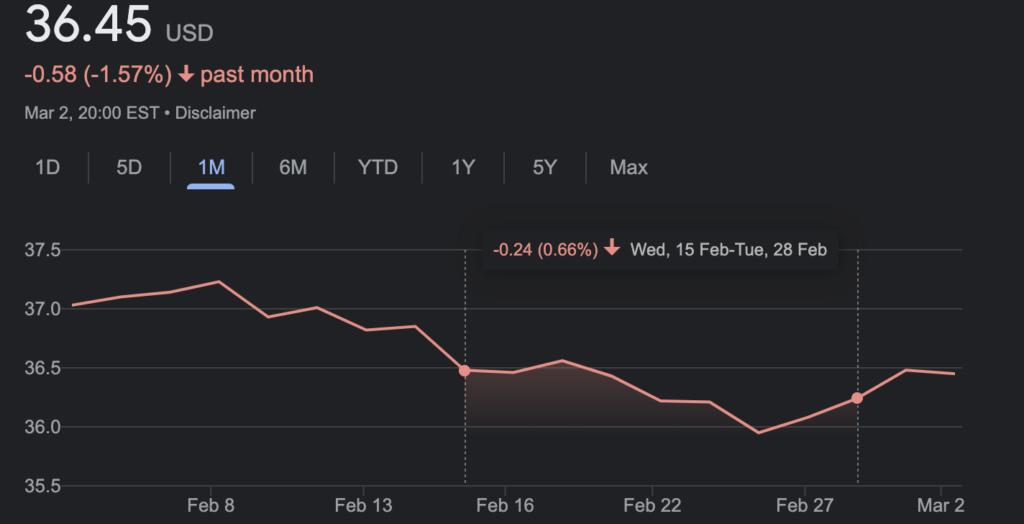

SPYDは-4.8%

SPYDもVTIと同じ割合で下落しました

SPYDはS&P500のうちの高配当銘柄を上から100個並べたETFです

最近の銘柄はBKR, CVX, NEMなどですね。それより下はあまり有名ではない銘柄です

高配当銘柄なのですが、景気の影響を受けやすいETFです

こちらもチャート的にはちょっと元気がない状態になってきてます

買い時は$35を割ったくらいが買いどきですね、その時を待ちわびています

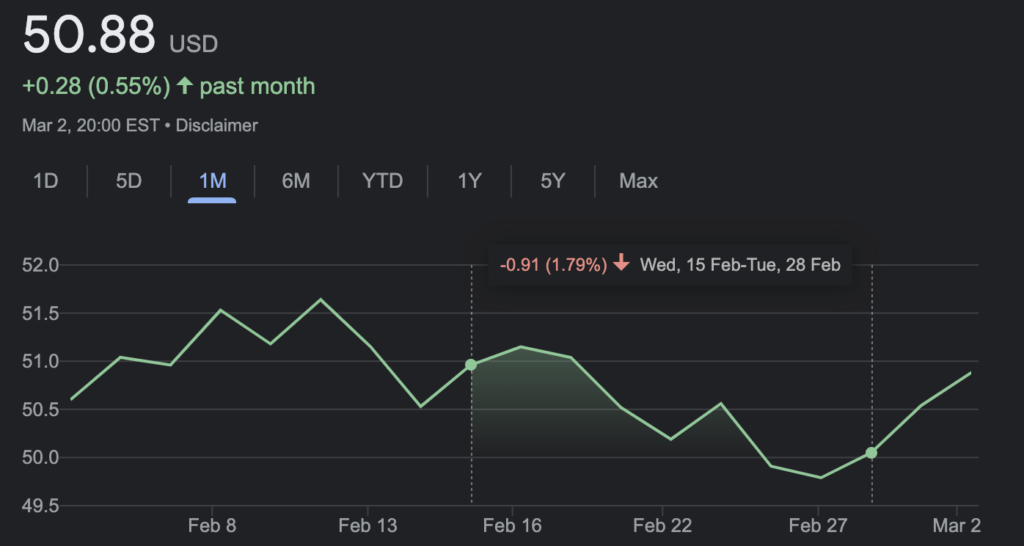

IWMは-3.23%

IWMはラッセル2000に連動する銘柄です。要するに無名小型株の詰め合わせです

下落すると炭鉱のカナリアとして悲観相場が来るのではと言われています

小型株なので上がる時はガンガン上がりますが

下がる時もガンガン下がります。大きく持つのは避けたい銘柄ですね

また赤字企業もそれなりにあるので、利上げには弱いETFです

今回も比較的マシな下落でした

1月から、この大型株が弱くて小型が強い状態は継続中ですね

こちらは2022年の高値一つを奪取してまだ死守している状態です

チャート的に見ればマシなETFの一つですね

米国債利回りが再度4%に

米国債10年利回りはスルスルと上がってきて4%までなってしまいました

これが直近の株安に響いている状態です

ちょっと今下に行く材料がないのが非常に怖いですね

CPIとかでまともな数字が出ればよいのですが、、

ガソリン価格は3月でまた上昇の雰囲気を出しています

ただ2月は低めだったので次のCPIに与える影響は小さそうです

一番大きいのがドル円の動きでして半月で+1.8%でした

ドル円も137円まで戻ってきており、日本人としては情けない状態ですね

この動きの背景としては

日銀総裁変更に伴い早期YCC(Yield Curve Control)撤廃はなくなりそう

との噂が立ってきたこと

そして米国での経済が思ったより強く利上げ継続路線が見えてきたこと

この2つです

ただ、半年一年で見ると今よりドル円は下がることが基本路線です

コレを考慮しながらドルに突っ込みすぎない必要はありそうですね

ビットコインも下落をしています

ARKKみたいなもんなので金利が上がっちゃうと下落ですね

イーサリアムも同様です

買いに走るにはまだ値下げが足りないと思っています

また、今回ゴールドは比較的マシでした

インフレに強いのはゴールド、、というわけでもないのですが

金はずっと不遇だったので何処かで評価が入ってもおかしくないと思っています

一年で見ますと、11月が底ですね

あと新興国などはまだ米国よりかは状態がマシでした

例えば

INDAは半月で-4.15%でした。米国平均よりかはマシな数字です

インド内需の方はSMINの方が良いともされています

こちらはインドの小型銘柄中心ETFとなります

こちらも-1.79%ですね。マシな方な下落です

ポーランド、例えばEPOLも下落はマシでした

-1.62%ですね、ウクライナ情勢はロシアがウクライナの都市を一つ取り返している状態です

後は最近話題のFMですね

iシェアーズ MSCI フロンティア & セレクトEM ETF です

詳しくはこちらを見ればよいのですが、構成はベトナムが2割

ナイジェリア、バーレーン、ペルーが7%ほど

ルーマニア、カザフスタン、、となっていきます

今後どのように動いていくかは注目です

今回は-2.17%でした

米国経済が強い状態が続いているので

このETFがしばらく日の目を見ることはなさそうです

あと直近の経済が強いことを考えると

石油銘柄に光がもう一度集る可能性もあります

ただXOMは最近はいまいちです

もう一回上がる気配は今の所見られません

全体的に見ると去年の秋のような状態ですね

米国金利が上がり株価とにかく下がる

ドル円は上がっているため日本円で見ると多少マシ

といった感じでした

3月のCPI数字も結構怖く

ドル高、利上げ継続路線が長引いていくのが当たり前とされつつあります

ただこれらは何処かで終わりが来るはずなので

その意味で買いの準備をしておかないといけないのは確かです

定期的な積立は継続しつつ

次大きく落ちたときに一部ETFを買い集めたいなと思います