Affirm Holdings、アファーム(ティッカーシンボル: $AFRM)が

2022年度第2四半期決算を発表していました

同社は消費者に対してBNPL(Buy Now Pay Later)というサービスを提供しています

要するに消費者金融です。日本だとクレカ会社に極めて近しいかもしれません

米国のクレジットカードは金利が高かったり利用枠が小さかったり、審査が厳しかったりする特徴がありまして

一部の(それなりに)収入が安定している人間にしかうまく利用できない欠点がありましたが

AFRMは金利が小さいのと、クレカを持てない人にも利用ができるという点で

そこの穴埋めをする役割を果たしています

Amazonとの提携も本格的にスタートし

クレカに変わる支払い方法として確実に米国で浸透してきている印象です

大型店舗、Walmart, Shopify, Amazonなどでも使えるのは極めて大きなメリットです

オンラインではない現実の店舗ではDebit +を使うことでAffirm払いできるようにしていますね

その影響力は絶大であり、他のBNPLと比べても頭一つ抜けている印象ですし

直近だとカナダやオーストラリア進出もこなしています

EPSがダメだった

グラフなどはこちらから。色がビビットで良いですね

| 2022Q2 | 結果 | 予想 | 評価 |

| EPS | -57¢ | -37¢ | ❌ |

| 売上高 | $361.0M | $333.07M | ⭕️ |

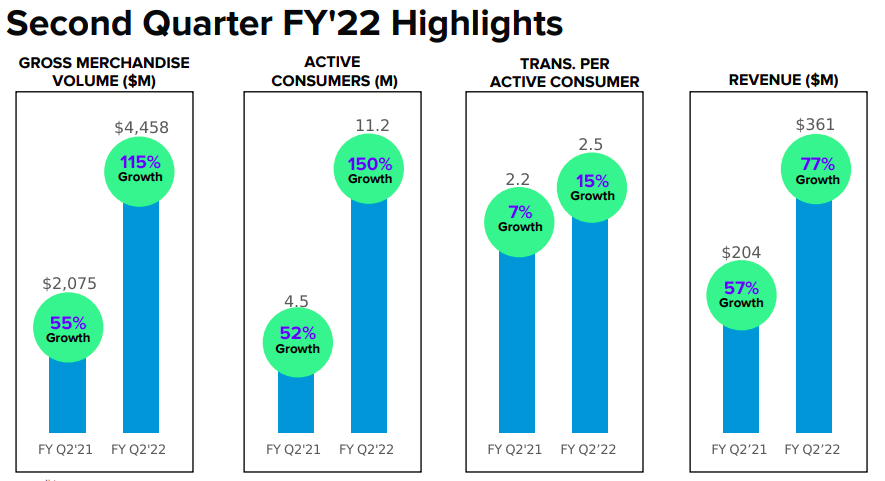

売上高前年同期比: 77%

この数字はグロース株として大変立派です

Affirmの連携先は小売業が多く

それは10〜12月の季節性に大きく影響するのですが

ホリデーシーズンの恩恵を大きく受けていると思います

一方でEPS(一株当たり利益)がダメですね

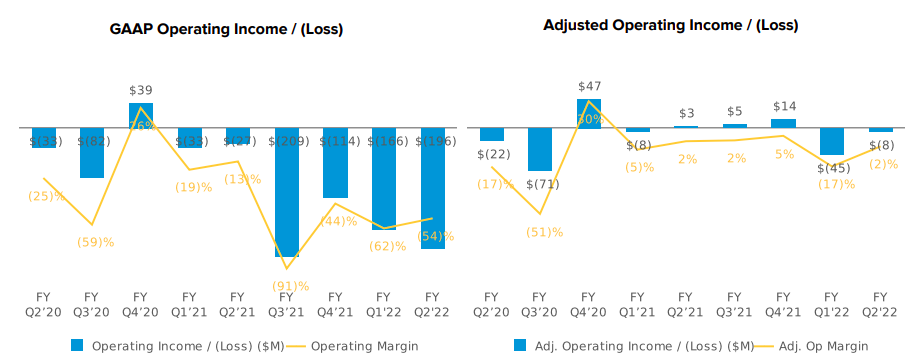

営業利益が-$1.96Mととんでも数字でした

前年同期が -$26M だったので、7倍以上の赤字になっています

純利益も-$159.7Mであり、こちらも前年同期-$26Mから吹っ飛んだ数字です

赤字体質ですね。グロース銘柄とは言えこれに対する説明は少し足りないかなと感じます

成長を考えますと

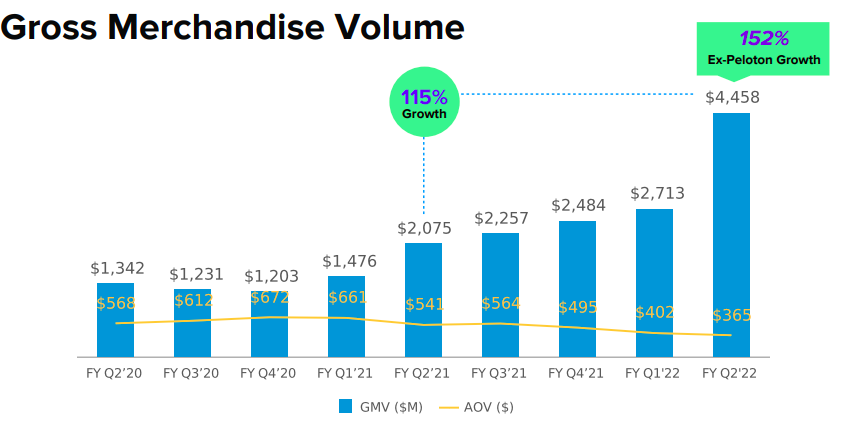

総商品販売量(GMV)が$4.5BとYoY 115%

ユーザー数が1120万人とYoY+150%

1人当たりのトランザクション数が2.5回 と YoY +8%

店舗数は16.8万店

と立派です。これはAmazonの数字が11月より入ってきているからですね

グラフでは以下のように表現されています。Amazonパワーがよくわかります

ちなみにAmazonを抜いても+100%は超えているとのことなので

全体的に非常に大きな成長であることは間違い無いです

またVirtual Cardの発行は+146%とこちらも好調です

旅行分野でも大きな伸び(+300%以上)と伝えていますね

後、非常に重要なことなのですが30日以内の延滞率が改善されていました

これが悪くなっていくと会社の貸出が返されずに破綻になってくるので

今のところは大丈夫のようです

ガイダンスも悪くなかったです

次期四半期(Q3)ガイダンス

売上高 $325M~$335M VS 予想$332.72M ⭕️

通年(FY22)ガイダンス

売上高 $1.29B~$1.31B VS予想$1.28B ⭕️

強いて言えばAmazonの来季の見通しが悪いことに引っ張られている模様です

ガイダンスでも、季節性の問題があり次期は厳しいといった旨が述べられていました

(我々は十年先を見ている、といった言い回しでしたが

要するに直近悪くても仕方ないよ、ということです)

株価は大暴落

去年の決算だと+30%など叩き出していた銘柄でしたが

今回はその逆で-30%以上を記録しました

決算内容は先述の通りなのですが

ちょっとこの日にTwitterでの投稿ミスで数字が暴露されてしまい

決算発表前から上がった後暴落しました

AFRMは市場終了後に決算発表を予定していましたが

Twitterで一部の数字が投稿されてしまったということですね

その数字を受けて株価は一時は上がったのですが

決算発表された後暴落になりました

多分営業利益の悪さが引っ張ったと思います

暴露については人為的ミスが原因と言われていますが

社内のガバナンスなどについても問われているような状態かと考えられます

最高値からの歴史を見ますと-74%です

このような株に全力で突っ込んでいた場合を考えるとゾッとしますね

BNPLと不況の関係

インフレ下だとBNPLは大きな成長ができます

お金より物の方が価値が上がっていくため

人々は借金を大きくして物を仕入れて

値段が上がった後にそれを売る、といったことをしようとするためです

売る時にはインフレにより勝った時より価格が上がっているので

その利幅で稼げる、ということです

度が過ぎると買い占めや不健全な物の流通になり

生活必需品が必要なところに行き渡らない状態になるので

政府などは過度なインフレを嫌うわけです

なので直近のインフレを考慮しても

BNPLが下火になることは極めて考え辛いです

問題は不況になった時です

ただでさえAffirmは(ある程度与信の仕組みは持っているものの)

クレカを持てないような人を対象にお金を貸している状態なので

一度不況がくると、その会社運営は非常に危ういものになると予測します

不況が来る -> リストラされる -> Affirmの分割払いが払えない

のような状況になりやすいのは米国ならではの特徴かと思います

簡単に従業員を首にできるのが米国ですからね

この点を念頭におきながらAffirmの決算をウォッチしていく必要があります

もし延滞率が上がっていっているならば

貸倒れ(借りている人がお金返せなくなること)からの総倒れになる可能性があるからです

、、とくに経済というのは不思議なもので

お金が支払われる”だろう”といった見込みで大きく動いています

その予測が崩れた時の衝撃は、リーマンショックを見ればよくわかると思います

直近では中国の不動産会社が次々にデフォルトしており

奥園集団も2/15に支払いができなくなっています

恒大集団もデフォルトが叫ばれ

中国政府もどうにかこの問題をソフトランディングしようと必死です

貸倒というのはいつの時代も非常に怖いということを覚えておく必要アリですね

米国はというと

今インフレを叩くことに躍起になっていますが

それを止めるのに手っ取り早いのは経済を止めてデフレを起こすことです

(当然不況となり、仕事がなくなるわけですから

治安の悪化、ひいては支持率の低下につながるわけですが)

あるいはロシアがウクライナ侵攻し、原油高が一層高値をつけると

米国人は移動を避けることになるかもしれません。米国の移動は車ですからね

人の移動はお金の移動なので

これが絞られると、こりゃまた不況がやってきます

もしかしたら、不況の一歩手前に我々はいるかもしれない可能性を

少しだけ頭に入れておいた方が良いかもしれません

(もし本当にこれが起こったら

好景気・不景気のサイクルがますます速くなってきていることを意味します

議論してじっくりと手段を定めていく民主主義は対抗しにくくなりますね)