円高が進んでいます

つい一ヶ月前までは円安で騒いでいた状態ですが

CPI発表から大きく状態が変わっています

この一年はとにかく異常なドル買いが発生しておりました

CPIの数字から、米国経済の弱さが露呈してきており

ドルを売る判断になってきている状態です

このドル安は、CPIの数字がどんどん悪くなってくる場合

より強く進んでいくと考えられています

現在ドル円は138円なのですが

まだまだ高すぎる状態であり、下がる余地は存分にあります

ここから−10%でも125円くらいで、まだ高い状態です

-20%で112円、米国が不景気になるとここのあたりが適切な水準ですかね

さて、米国株に投資する場合はこのドル安リスクを乗り越えないといけない状況です

たとえ+5%になってもドル円が-10%担っている場合

円換算だと結局マイナスですからね

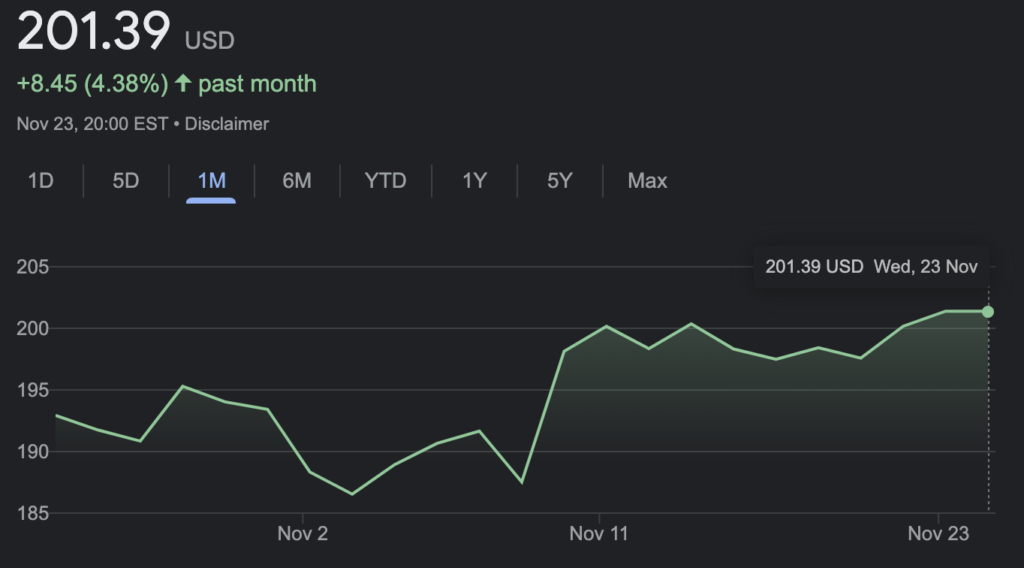

ここ一ヶ月の伸びを見ながら今後どれに対して投資ができるかを考えてみました

基本のドル円は-6%です

これより高いパフォーマンスが出ているものを探し出す必要があります

VTIは+4.38%です。なので円換算だとこの一ヶ月マイナスです

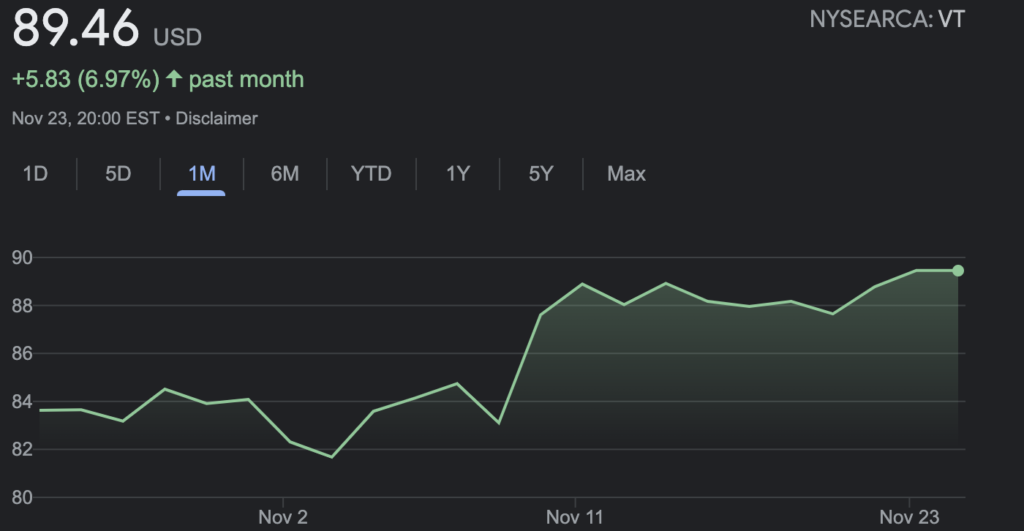

VTは非常によく+6.97%です。円換算でもプラスですね

VTI>VTの状態が長年続いてきましたが

これからはこれがひっくり返る可能性はあります

ヨーロッパ全体を見ているVGKは+12%です

ドル建てを考慮しても立派な数字です

VGKの中身は英国が30% フランス ドイツ スイスが15%近い状態です

西欧中心のETFです

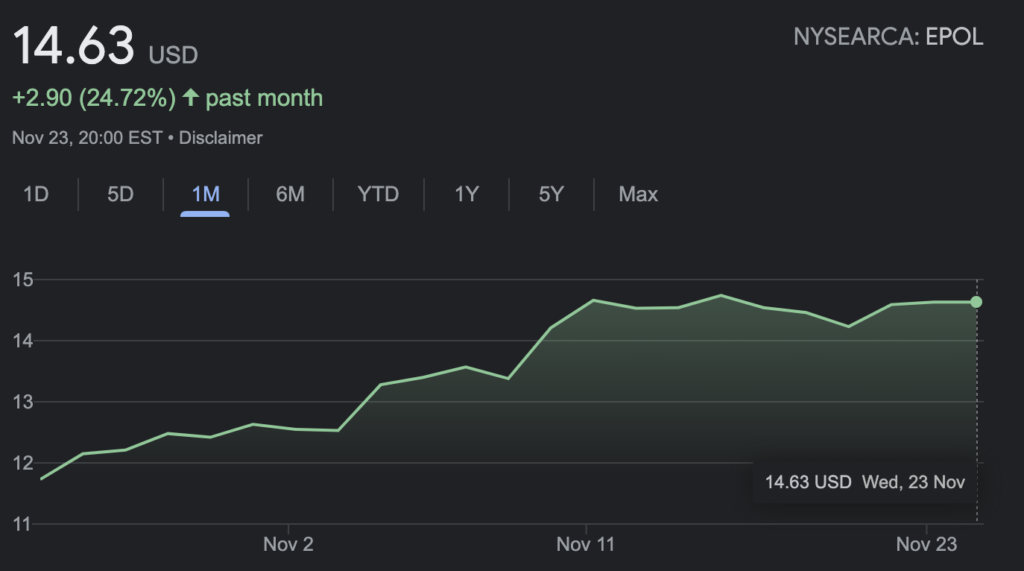

EPOLは+24%です。これは見事ですね

EPOLもドルで買う必要がありますが、これは文句なしに買える銘柄です

歴史的にもロシアの影響を大きく受ける銘柄ですが

ウクライナが奮闘していたことを良く見ている状態かと思われます

クウェートETF,KWTは+5.84%です

米国全体よりかはプラスですね。特に買おうとは思えないです

FMは+5%です。ドル円に対してはマイナスです

EMXCは+8%でした

ドル建てしても利益が出ています

このETFは中国除く新興国をまとめたものでして

TSMCが5%くらいです。台湾、韓国、インドが多いです

FMよりかはまだ現実的なETFだと思っています

日本の普通の証券会社だと買うの難しいのですけどね

総じて見ると中欧が強かったという状態ですね

これからどうなるかは当然わかりませんが

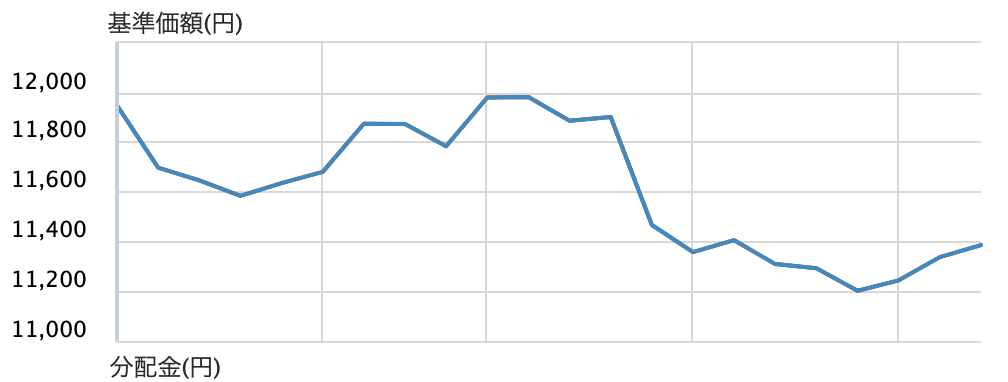

投資信託も見ていきましょう

投信は円建てて直接為替の影響を受けるので

場合によってはドル建てよりパフォーマンスが高い場合はあります

(ベンチマークがドル単位の場合、ドル円の影響を受けます)

eMAXIS Slim 新興国株式インデックスは+3%です

この投信は中国銘柄の割合が多く、そのため一部投資家からは嫌われたりしてます

数字は立派ですね

ビッグデータ新興国小型株ファンドは+1%です

なにやら怪しい名前の投信ですが

為替の影響を既に反映しているのでVTIやFMなどよりかは

円で見た場合成績が良いです

ピクテ-iTrust新興国株式は-3%です

こちらは総じて成績が悪いですね

なかなか良い投資先はすぐには見つからないですね

ロシアの侵攻でめちゃくちゃになった東欧ですが

ウクライナの奮闘もあり、今後お金が流れ込んでくる可能性はあります

その場合EPOLのようなものが今後も伸びるシナリオがあります

この事を考えながらも他の投資先も探していきたいですね