先週から米国相場は大きく変動してます

SVB(シリコンバレー銀行)破綻の噂と実際の倒産

シルバーゲート銀行、シグネチャーバンクも同様に破綻

クレディ・スイスの破綻騒動と救済

これらが絡み合って金融危機のような状態になってきていますね

それぞれ何故起こったかの説明はどこかに任せるとして

この問題が露呈した後の株式などの動きを見ていきたいです

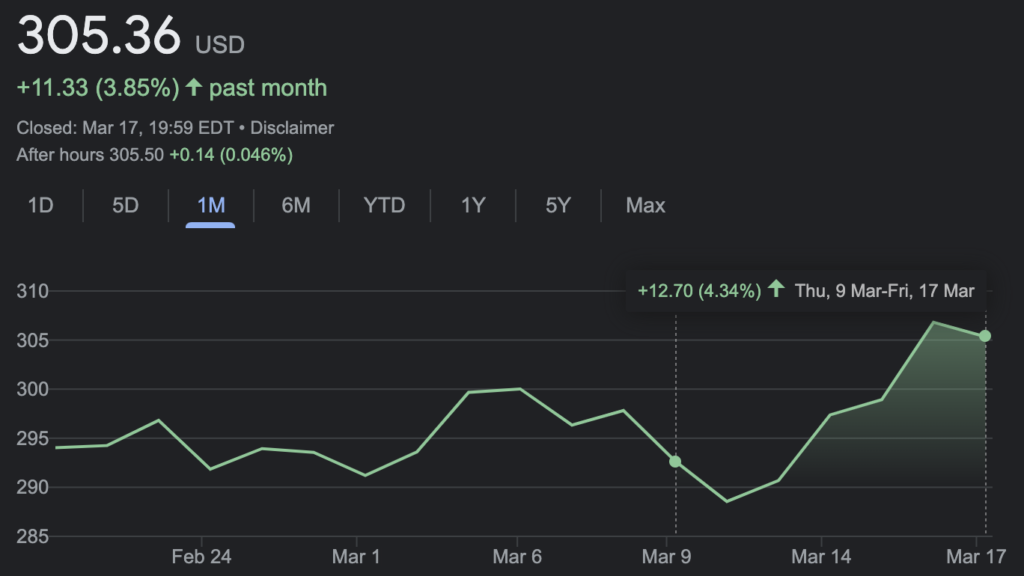

VTIは3/9後からは以下のように推移しました

動きとしては一回大きく下がったものの

その後余波(破綻に次ぐ破綻の連鎖)を防ぐために

銀行に救済が入ることがわかったりして

株価としては再び上昇したような形になっています

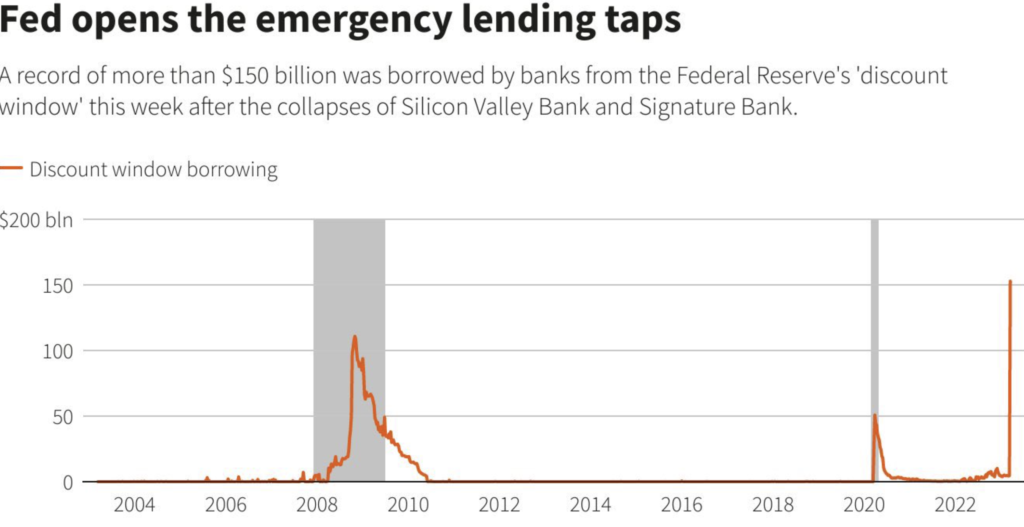

救済となるとFRBが銀行に貸付を行うことになるので

米銀のFRBからの借入額が既にリーマンショックの時を越えている事態になってます

これが意味することは以下のグラフを見ればわかると思います

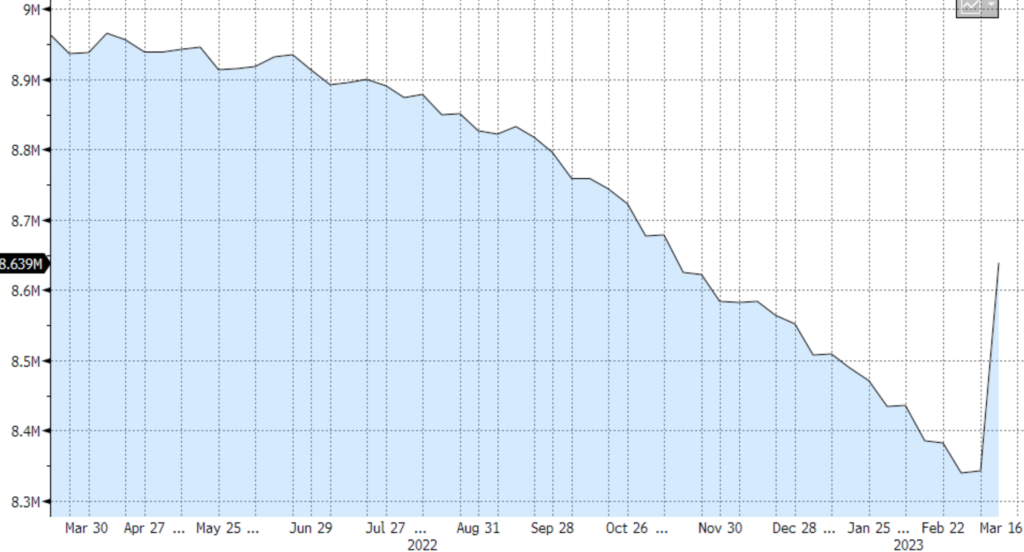

以下はFRBのバランスシートの一年の推移です

FRBのバランスシートが再び膨れ上がってしまったということですね

FRBはせっかくこの一年QTを繰り返して債務を吸い込んでいったのですが

今回の騒動でまた市場に通過を供給する、実質的なQEを行うことになりました

このお金は株式市場にも当然プラスではあるのですが

インフレを抑えるために今までやってきたことがパーにもなったとも考えられます

お金をばらまくということはお金の価値そのものが下がるので

インフレの助長になり、今米国が優先的に行っている政策と真っ向から反対するものになります

ただでさえ米国はインフレに苦しんでいるに今回の救済措置がおこったことで

インフレは今後も強く継続していく可能性がぐっと高まったことになりますね

ちなみに救済を行わない選択肢も当然あったかと思いますが

銀行が潰れると、そこからお金を借りていた会社が潰れたり

そこと取引がある別の銀行が潰れたりしていく銀行倒産連鎖になりやすく

そうなるといわゆる金融危機と呼ばれるものになってしまうため

米国はお金を市場に供給する判断をしたと考えられます

(ここで金融危機をおこして混乱を発生させると

2024年の選挙では間違いなく勝てませんからね)

このお金のバラマキで恩恵を受けている一つのETFがQQQです

ですが、米ドルの価値が小さくなっていっていることを考えると

もっと他のコモディティのようなところに目を向けたほうが良いかなと考えます

その逃げ先の一つが仮想通貨ですね。BTCは以下

ETHも同様に大幅ジャンプしてます

BTCやETHは基軸通貨の思想とは真っ向に反対するもので

発行できる枚数は限られており、そこで価値を保とうとしています

金融緩和で最も恩恵を受ける投機先の一つです

またゴールドETF,GLDMは以下

こちらも今回の事態の発生を受けて大きく値段が上がりました

金は金融危機のような事態だと大きな安全資産のうちの一つになりますね

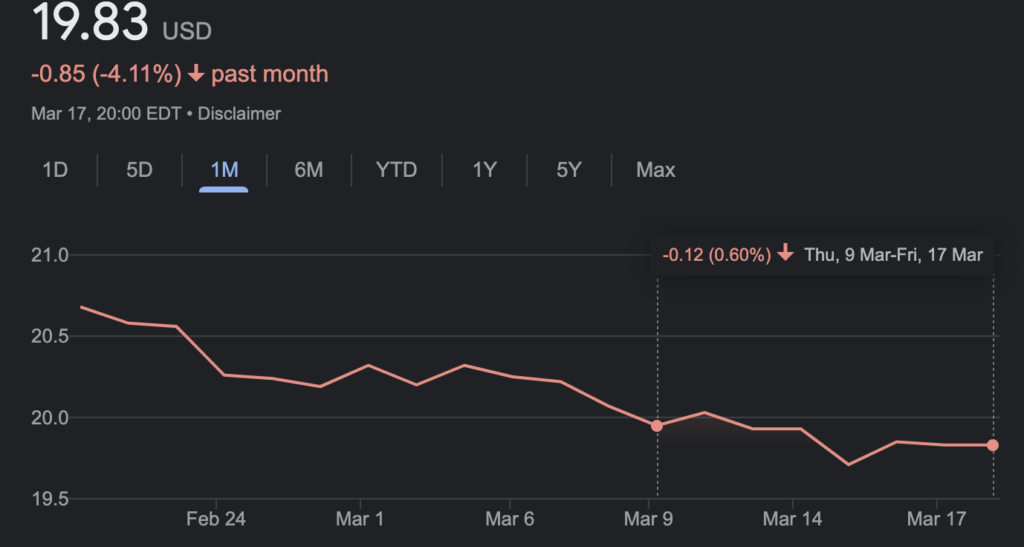

反対にプラチナの上げは小さいですね

以下はPPLTの動きです

プラチナは金よりもう少し銅のような景気敏感性も持つからですかね

一方DBAのような穀物ETFは特に上がってないです

今後米国はより深くインフレに苦しんでいくシナリオになりそうですが

この一時的な金融緩和相場に乗っかるならば

一瞬上がるものを買って利食いして逃げるのも一つの手ではないかと考えます

3月のFOMCは0.25%の利上げ予定ですね

一部の方々は金融破綻を防ぐために利上げ停止など言っていますが

ここではしっかり継続していくと思います

もし利上げしなかったらポジティブサプライズですが

逆に言うとそこまで景気が危うくなっていると考えることもできそうです

また直近でのPPIや景気感はかなり悪い数字になってます

さらにWTI先物価格も以下のように大きく下がってます

原油の先物価格下落は景気後退懸念と一般的にリンクします

3月のCPIもこのことから低く出るのでは、、と推測します

この予期せぬ金融緩和状態とCPI低数字になると

一旦株式市場は大きく上がるのが自然な動きですね

そこで特に大きく上がるのはQQQ、あるいはARKKのようなETF

あるいは仮想通貨のようなものが今から1,2ヶ月で値段を大きくつけるシナリオを考えています

ただ長期的に見るとインフレ常態化からの利上げ継続が既定路線なので

株式にとってはネガティブインパクトが続きそうです

その意味でも素早く乗って素早く逃げるような

上級者向けの相場は続く、と考えます